“อย่าใส่ไข่ทุกฟองไว้ในตะกร้าใบเดียวกัน – Don’t put all your eggs in one basket”

เมื่อปลายสัปดาห์เป็นอีกครั้งที่เราได้เรียนรู้จากตลาดหุ้นไทยในเรื่องหลักของการกระจายความเสี่ยง หรือที่เรียกกันว่า "Diversification" ซึ่งเป็นหลักการลงทุนเบื้องต้นที่นักลงทุนทุกคนคงจะเคยได้ยินได้รู้จักในการลงทุน เพราะถ้าใส่ไข่ทุกฟองไว้ในตะกร้าใบเดียวกัน หากตะกร้านั้นเป็นอะไรไป ไข่ก็จะเสียหายทั้งหมด โดยเปรียบไข่เป็นเงินลงทุนของเรา การกระจายด้วยการนำไข่ไปใส่ในหลายๆ ตะกร้า ก็เปรียบเสมือนกับการนำเงินลงทุนกระจายไปในการลงทุนหลายรูปแบบ เช่น หุ้น ตราสารหนี้ เงินฝาก ทองคำ อสังหาริมทรัพย์ เพราะเมื่อเกิดเหตุไม่คาดฝันกับตะกร้าใบใดใบหนึ่ง อย่างน้อย เราก็ยังมีตะกร้าใบอื่นๆ เหลืออยู่

สินทรัพย์ทางการเงินทุกอย่างมีความเสี่ยงหรือความไม่แน่นอนของผลตอบแทนเกิดขึ้นเสมอ การกระจายความเสี่ยงอาจลดอัตราผลตอบแทนของพอร์ตการลงทุนก็จริงๆ แต่สิ่งที่ลดลงด้วยก็คือ ความเสี่ยง

เราสามารถกระจายความเสี่ยงได้ในหลายระดับ เช่น

• การกระจายการลงทุนภายในสินทรัพย์ประเภทเดียวกัน เช่น ผู้ลงทุนในหุ้นรายตัว อาจจะกระจายความเสี่ยงด้วยการกระจายการลงทุนในหุ้นแต่ละอุตสาหกรรม หากอุตสาหกรรมใดอุตสาหกรรมหนึ่งเกิดมีปัญหา ผู้ลงทุนจะไม่ได้ผลกระทบมากนัก เพราะยังเหลืออุตสาหกรรมอื่นที่ยังดีอยู่ หรือผู้ลงทุนในตราสารหนี้ ก็อาจจะมีการกระจายการถือตราสารหนี้หลายฉบับระหว่างผู้ออกตราสารภาครัฐกับภาคเอกชน

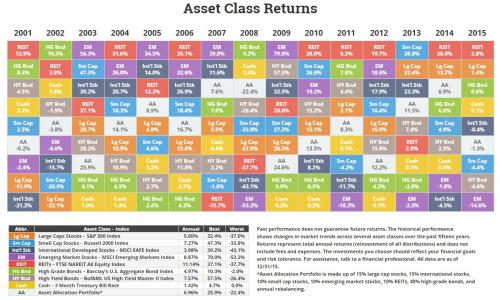

• การกระจายระหว่างประเภทสินทรัพย์ หรือที่เรียกว่าการทำ “Asset Allocation” คือ ผู้ลงทุนอาจกระจายเงินลงทุนในสินทรัพย์ที่แตกต่างกัน หรือคนละประเภทสินทรัพย์ เช่น เงินสด ตราสารหนี้ ตราสารทุน อสังหาริมทรัพย์ ทองคำ น้ำมัน เป็นต้น

• การกระจายข้ามประเทศ (Country Allocation หรือ International Diversification) คือ ผู้ลงทุนอาจกระจายเงินลงทุนไปยังตลาดประเทศพัฒนาแล้ว (Developed Markets) ตลาดประเทศกำลังพัฒนา (Emerging Markets) หรือทั่วโลก (Global) เพราะในบางครั้งประเทศไทยแย่ หรือประเทศโซนเอเชียแย่ แต่ยังมีประเทศที่พัฒนาแล้ว หรือภูมิภาคอื่นที่ยังมีการเติบโตให้เลือกลงทุนอยู่

จากตลาดหุ้นไทยเมื่อปลายสัปดาห์ เราจะเห็นได้ว่าการกระจายการลงทุนภายในสินทรัพย์ประเภทเดียวกัน หรือการกระจายระหว่างประเภทสินทรัพย์คงไม่เพียงพอ เราจำเป็นที่จะต้องมีการกระจายการลงทุนข้ามประเทศด้วย อย่างเช่น แทนที่จะลงทุนในหุ้นประเทศเดียว ก็กระจายไปลงทุนในหุ้นของประเทศอื่นๆ ด้วย โดยในระหว่างเส้นทางการลงทุน หากหุ้นของแต่ละประเทศ เคลื่อนไหวแตกต่างกันบ้าง ก็จะได้ประโยชน์จากการกระจายการลงทุน

เราหลีกเลี่ยงไม่ได้ว่าปัจจัยเสี่ยงภายในประเทศก็เป็นหนึ่งในปัจจัยเสี่ยงหลักที่ส่งผลกระทบต่อตลาดภายในประเทศครับ เช่น ความเสี่ยงที่เกิดขึ้นจากการเปลี่ยนแปลงทาง สังคม การเมือง เศรษฐกิจ กฎหมายหรือข้อบังคับต่างๆ รวมถึงข้อจำกัดในการลงทุนภายในประเทศนั้นๆ เช่น ข้อจำกัดในการแลกเปลี่ยนสกุลเงินข้อจำกัดเกี่ยวกับการลงทุนจากต่างชาติ และการแทรกแซงของหน่วยงานรัฐ เป็นต้น

ตัวอย่าง

ในปีที่เกิดวิกฤตเศรษฐกิจปี 2540 ตลาดหุ้นไทยร่วงลง 50% ในขณะที่ปีเดียวกันนั้นตลาดหุ้นสหรัฐปรับตัวเพิ่มขึ้น 33 %ในสกุลเงินดอลลาร์สหรัฐ ตลาดหุ้นของประเทศในกลุ่มยูโรปรับตัวเพิ่มขึ้น 36.8% ในสกุลเงินยูโร ดังนั้นหากในปี 2540 นักลงทุนมีการกระจายเงินลงทุนในยังต่างประเทศได้ก็จะทำให้ได้รับผลตอบแทนที่ดีกว่าการลงเงินลงทุนทั้งหมดในประเทศไทย

หรือในกรณีเหตุการณ์วันที่ 19 ธันวาคม 2549 ที่ตลาดหุ้นไทยตกลงวันเดียวเกิน 10% จากการที่ธนาคารแห่งประเทศไทยประกาศมาตรการสำรอง 30% ซึ่งไม่ได้ส่งผลกระทบต่อตลาดการลงทุนของประเทศอื่นๆ เลย

ซึ่งจะเห็นว่าในช่วงเวลาดังกล่าวการกระจายการลงทุนในบริษัทต่างๆ หลายบริษัทหรือหลายกลุ่มอุตสาหกรรมภายในประเทศไม่สามารถช่วยลดความเสี่ยงจากปัจจัยภายในประเทศได้ การกระจายการลงทุนไปในหลายประเทศเป็นอีกหนึ่งทางเลือกในการที่จะลดความเสี่ยงภายในประเทศได้ เนื่องจากในขณะที่เรากำลังประสบปัญหาภายใน ซึ่งประเทศอื่นๆไม่ได้ประสบปัญหาดังกล่าวด้วย

การกระจายการลงทุนในสินทรัพย์ระหว่างประเทศเป็นการเปิดโอกาสในการสร้างผลตอบแทนจากสินทรัพย์ที่หลากหลายกว่า เนื่องจากขนาดของตลาดการเงินไทยที่เมื่อเทียบกับตลาดโลกแล้ว ยังนับว่ามีขนาดเล็ก และมูลค่าการซื้อขายที่ยังน้อยมากเมื่อเทียบกับหลายๆตลาดหลักทั่วโลก

ในปัจจุบัน ตลาดการลงทุนเปิดเสรีมากขึ้น การลงทุนในต่างประเทศทำได้สะดวกขึ้นมาก ทั้งทางตรงและทางอ้อม เราสามารถเข้าถึงสินทรัพย์การลงทุนในต่างประเทศได้ด้วยจำนวนเงินที่ต่ำกว่ายุคก่อน ไม่ว่าจะผ่านช่องทางกองทุนส่วนบุคคล (Private Fund) ที่มีการไปลงทุนต่างประเทศ หรือกองทุนรวมที่ไปลงทุนในกองทุนต่างประเทศอีกที หรือที่เรียกกันว่า “Feeder Fund”

หรือตัวอย่างในรูป ก็เป็นตัวอย่างพอร์ตการเกษียณระยะยาวที่ใช้เครื่องมือในการลงทุนที่ได้สิทธิประโยชน์ทางภาษีทั้ง LTF และ RMF ก็จะแนะนำให้มีการแบ่งเงินลงทุนส่วนหนึ่งไปลงทุนในอสังหาริมทรัพย์ และหุ้นต่างประเทศ เช่นกัน

[สรุป] การกระจายความเสี่ยงที่ดี ผลตอบแทนที่ได้รับนั้นต้องเพียงพอต่อการบรรลุเป้าหมายการลงทุนด้วย การกระจายมั่วๆ โดยที่ไม่สนใจผลตอบแทนเลย ยังถือว่ากระจายความเสี่ยงได้ไม่ดีพอ

by Bird Teerapat (Wealth Strategist) - WCI

---------------------------

แบ่งปันความมั่งคั่งอย่างมั่นคงโดย

Wealth Creation

www.wci.co.th/blog

www.facebook.com/wealthcreationpage